券商分级产品以其结构和收益特征吸引着众多投资者,但其投资也充满挑战。本文将深入探讨如何选择合适的券商分级产品以及把握最佳卖出时机,帮助投资者规避风险,提高投资收益。

一、选择策略:风险评估与产品分析

选择券商分级产品,首先要进行风险评估。投资者需根据自身风险承受能力,选择匹配的产品。低风险偏好投资者宜选择稳健型产品,这类产品风险较低,收益相对稳定;高风险偏好投资者可以选择进取型产品,但需做好承受较大波动的准备。

其次,深入研究产品条款至关重要。投资者需仔细研读产品说明书,了解杠杆比例、约定收益率、净值计算方式、赎回机制等关键信息。杠杆比例较高的产品虽然潜在收益较高,但风险也相应加大。

此外,基金经理的投资经验和过往业绩也应纳入考量范围。经验丰富的基金经理通常更擅长应对市场波动,做出更合理的投资决策。

二、卖出时机:宏观经济、市场趋势与产品指标

把握卖出时机需要综合考虑多方面因素。宏观经济环境是重要参考指标之一。当经济增长放缓、市场不确定性增加时,投资者应谨慎考虑卖出。

市场趋势同样至关重要。如果市场进入明显的下跌趋势,且分级产品净值持续下滑,及时卖出能有效减少损失。

此外,投资者应密切关注分级产品自身的净值变化和溢价情况。如果净值达到预期目标,或溢价过高存在回调风险,都是卖出的信号。

三、不同情况下的卖出策略

下表总结了不同情况下合理的卖出策略:

| 情况 | 卖出策略 |

|---|---|

| 自身风险承受能力下降 | 及时卖出,调整投资组合,降低整体风险敞口。 |

| 产品业绩未达预期 | 分析业绩未达预期的原因,若未来前景不佳,则应考虑卖出止损。 |

| 市场出现重大利空消息 | 果断卖出,规避潜在的重大损失。 |

| 产品结构发生重大变化 | 重新评估产品风险和收益,根据变化情况决定是否卖出。 |

| 市场整体估值过高 | 考虑部分或全部卖出,降低投资风险。 |

| 出现套利机会 | 根据套利机会,选择合适的时机卖出,获取套利收益。 |

| 分级基金面临强制赎回风险 | 积极采取行动,及时卖出,避免遭受损失。 |

四、总结

选择合适的券商分级产品并把握卖出时机需要投资者具备专业知识,并根据自身情况,综合考虑宏观经济环境、市场趋势、产品特性及自身风险承受能力等多方面因素,谨慎决策。投资者应持续学习,积累经验,不断提高投资水平。

免责声明:本文仅供参考,不构成任何投资建议。投资者应独立判断并承担所有投资风险。

Runes是一种在比特币上铸造同质化代币的新协议,它的推出确实不负...

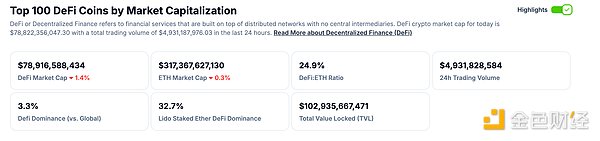

DeFi与NFT市场数据:总市值,交易量及热点项目DeFi数据...

比特币社区可能并不知道,但实际上有数百个”第2层”在比特币区块链...

NEARProtocol的ChainSignatures(链签名...

$EGP是@Eigenpiexyz_io的治理代币,由@ma...