临近年末,在降准降息预期升温、国债收益率持续走低的背景下,债券市场行情提前启动,资金纷纷涌入。今年债券型基金整体表现出色,其中重仓可转债的基金更是收益颇丰,部分基金年内收益率甚至逼近20%。业内人士认为,多重因素共同作用下,可转债有望迎来戴维斯双击,2025年仍具有较大的投资潜力。

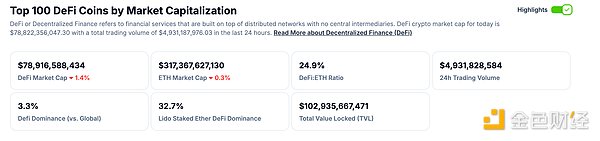

机构投资者提前布局:债券基金今年收益亮眼,Wind数据显示,截至12月18日,5816只开放式债券型基金收益率中位数达4.27%,超过276只基金收益率超过8%。可转债基金表现尤为突出,多只基金收益率超过8%,部分基金收益率更是高达近20%。与往年相比,机构投资者今年提前布局的趋势更加明显,这与国债收益率的快速下行、货币政策适度宽松的表述以及险资等机构提前进行明年资产配置有关。基金对利率债的净买入规模与去年同期相比依然较高,保险公司的配置力度也在增强。

个人投资者也积极参与:在存款利率下调的大环境下,可转债基金、长债基金和短债基金都获得了大量资金的净申购,资金来源既包括险资、银行、理财公司等机构投资者,也包括积极参与的个人投资者。

可转债稀缺性凸显:今年以来,可转债净供给大幅减少,存量规模显著缩减。预计2025年可转债市场将供不应求,这主要是因为新发行减少、到期和赎回量增加导致净供给减少。

投资策略建议:建议采取偏债、偏股和条款博弈相结合的策略,选择价格在100元至120元之间、到期收益率较高、信用风险可控的品种,关注TMT、半导体、军工等行业标的以及汽车、出口、资源品等方向的绩优标的。

2025年市场展望:展望2025年,业内人士普遍看好可转债的表现。正股的良好表现、估值修复以及有利的条款博弈,都将为可转债带来较大的收益空间,有望实现“戴维斯双击”。同时,在低利率环境下,股债有望双牛,可转债有望同时受益于股市和债市的良好表现。

Runes是一种在比特币上铸造同质化代币的新协议,它的推出确实不负...

DeFi与NFT市场数据:总市值,交易量及热点项目DeFi数据...

比特币社区可能并不知道,但实际上有数百个”第2层”在比特币区块链...

NEARProtocol的ChainSignatures(链签名...

$EGP是@Eigenpiexyz_io的治理代币,由@ma...